Формула CAPM (Зміст)

- Формула CAPM

- Калькулятор CAPM

- Формула CAPM в Excel (із шаблоном Excel)

Формула CAPM

Лінійна залежність між очікуваною рентабельністю інвестицій та її систематичним ризиком представлена формулою моделі капітального активу (CAPM).

CAPM розраховується за формулою нижче:

Де:

- Ra = Очікувана віддача від інвестицій

- Rrf = Безризикова ставка

- Ba = Бета інвестиції

- Rm = очікувана прибутковість на ринку

А премія за ризик - це різниця між очікуваною прибутковістю на ринку за мінусом безризикової ставки (Rm - Rrf) .

Премія за ринковий ризик

Премія за ринковий ризик - це надлишковий прибуток, тобто винагорода, яка очікується відшкодування інвестору за ризик, який притаманний портфелю, оскільки інвестування на фондовий ринок завжди вище, ніж інвестування в державні облігації. Тому це різниця між очікуваною прибутковістю на ринку та безризиковою ставкою. Ринкова норма прибутку, Rm, може бути оцінена на основі минулих доходів або прогнозованих майбутніх доходів. Наприклад, казначейські векселі та облігації США використовуються для безризикової ставки.

Очікувана віддача

"Ра" позначає очікуваний прибуток інвестицій за певний проміжок часу.

Безризикова ставка

"Rrf" позначає безризикову ставку, яка дорівнює доходності за 10-річним законопроектом Казначейства США або державною облігацією. Безризикова ставка - це прибутковість інвестиції, яка не приносить ніякого ризику, але в реальному світі вона включає ризик інфляції. Безризикова ставка також повинна бути в країні, в яку здійснюються інвестиції, а термін погашення облігації також повинен відповідати часовому періоду інвестицій. Зазвичай безризикова норма прибутковості, яка використовується для оцінки премії за ризик, як правило, є середньою історичною нормою прибутковості, яка не є ризиком, а не є загальноприйнятою поточною нормою прибутку.

Бета-версія

Бета-версія, яка представлена як "Ba" у формулах CAPM, є мірою мінливості цінного папера або портфеля і обчислюється шляхом вимірювання того, наскільки зміниться ціна акцій із поверненням загального ринку. Бета - це міра систематичного ризику. Наприклад, якщо бета-версія компанії дорівнює 1, 7, то це означає, що вона має 170% мінливості прибутковості середнього ринку, і рух цін на акції буде досить крайнім. Якщо бета-версія дорівнює 1, то очікувана прибутковість інвестицій дорівнює доходності середнього ринку. Якщо бета-версія становить -1, це означає, що ціни на акції є менш ризикованими та мінливими.

Застосування моделі CAPM

Ми побачимо кілька прикладів CAPM, які найчастіше використовуються для визначення того, якою має бути справедлива ціна інвестиції. Коли ми обчислюємо дохідність ризикового активу за допомогою CAPM, то ця ставка також може бути використана для дисконтування майбутніх грошових потоків інвестицій до їх теперішньої вартості та нарешті для досягнення справедливої ціни інвестиції.

Приклади формули CAPM

Візьмемо приклад, щоб дізнатись про CAPM для компанії: -

Ви можете завантажити цей шаблон формули Excel формули CAPM тут - Шаблон формули Excel формули CAPMПриклад 1

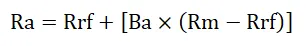

Скажіть, очікується, що акція А принесе прибуток у розмірі 14% протягом наступного року, і що поточна безризикова ставка становить 6%, і ви хочете порахувати, чи вигідно інвестувати в це. Ви обчислили бета-вартість акції, яка становить 1, 7. Загальний фондовий ринок має бета-версію 1, 0. Це означає, що акція несе більш високий рівень ризику, ніж загальний ризик. Тому ми очікуємо більш високу віддачу, ніж очікувана на 14% прибутковість ринку протягом наступного року.

Очікуваний прибуток можна обчислити так:

- Обов’язкове повернення (Ra) = Rrf + (Ba * (Rm - Rrf))

- Необхідна віддача (Ra) = 6% + 1, 7 * (14% - 6%)

- Необхідна віддача (Ra) = 6% + 13, 6%

- Необхідна віддача (Ra) = 19, 6%

Цей розрахунок говорить про те, що ви отримаєте 19, 6% від своїх інвестицій.ca

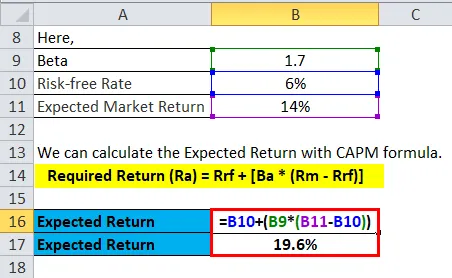

Приклад 2

Припустимо, інвестор думає інвестувати одну з трьох наявних на ринку акцій. Нижченаведена інформація доступна для оцінки норми прибутку трьох запасів.

- Запас А з бета-версією 0, 80

- Запас B з бета-версією 1, 20

- Запас C з бета-версією 1, 50

Безризикова ставка становить 5, 00%, а очікувана прибутковість ринку - 12, 00%.

Ми можемо розрахувати очікуваний прибуток кожної акції за формулою CAPM.

- Обов’язкове повернення (Ra) = Rrf + (Ba * (Rm - Rrf))

Очікувана віддача запасу А

- E (R A ) = 5, 0% + 0, 80 * (12, 00% - 5, 0%)

- E (R A ) = 5, 0% + 5, 6%

- E (R A ) = 10, 6%

Очікувана віддача запасів B

- E (R B ) = 5, 0% + 1, 20 * (12, 00% - 5, 0%)

- E (R B ) = 5, 0% + 8, 4%

- E (R B ) = 13, 4%

Очікувана віддача запасів С

- E (R C ) = 5, 0% + 1, 50 * (12, 00% - 5, 0%)

- E (R C ) = 5, 0% + 10, 5%

- E (R C ) = 15, 5%

Тому ми бачимо, що найкраще інвестувати в акції C. Отже, видно, що чим вище бета, тим вище буде очікувана віддача за формулою CAPM.

Приклад 3

Тепер ми побачимо проблему програми із очікуваною віддачею. Ми можемо обчислити чисту теперішню вартість, використовуючи очікуваний прибуток або перешкоду з формули CAPM як дисконтовану ставку для оцінки чистої поточної вартості інвестиції

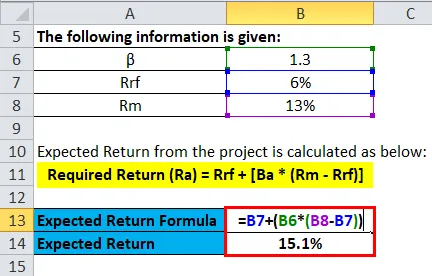

Надається така інформація:

- β = 1, 3

- Rrf = 6%

- Rm = 13%

Отже, коефіцієнт перешкод або очікуваний прибуток від проекту розраховується, як показано нижче:

- Обов’язкове повернення (Ra) = Rrf + (Ba * (Rm - Rrf))

- Ra = 6% + 1, 3 * (13% - 6%)

- Ra = 6% + 9, 1%

- Ra = 15, 1%

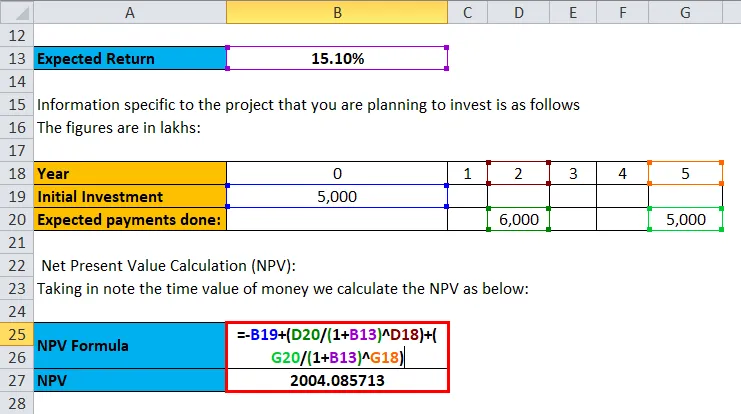

Інформація, конкретна для проекту, в який ви плануєте інвестувати, така. Цифри у лаках:

- Початкові інвестиції = ₹ 5000

- Очікувані платежі: ₹ 6000 за 2- й рік, 5000 для 5- го року

Розрахунок чистої теперішньої вартості (NPV): Беручи до відома часову вартість грошей, ми обчислюємо NPV, як показано нижче:

Npv = - початкові інвестиції + підсумок (вартість інвестицій / (1+ ставка) ні.о. років)

Отже, початкова інвестиція становить 5000, а потім 6000 вкладається на другий рік і 5000 - на 5-й рік. просто поставте значення, щоб отримати результати

- NPV = -5000 + (6, 000 / 1, 151 2) + (5000 / 1, 151 5)

- NPV = ₹ 2004.085713

Тому чиста вартість інвестицій, здійснених, становить .0 2004.085713.

Припущення формули CAPM

- Інвестори проводять диверсифікацію в межах ряду інвестицій, щоб усунути несистемний ризик.

- Інвестори можуть позичати та позичати будь-які суми за безризиковою ставкою.

- CAPM вважає ринок ідеальним і не включає оподаткування чи будь-які трансакційні витрати на рахунку.

- Припустимо, що вся інформація доступна одночасно для всіх інвесторів.

- Кожен інвестор проти впливу ризику.

Обмеження

Обмеженням цієї формули CAPM є тим, що чим вище ризик активу, тим більша очікувана віддача, яка завжди не відповідає дійсності.

Калькулятор формул CAPM

Ви можете використовувати наступний калькулятор CAPM

| Rrf (%) | |

| Ба | |

| Rm (%) | |

| Ра | |

| Ra = Rrf + (Ba X (Rm - Rrf)) |

| 0 + (0 X (0 - 0)) = 0 |

Формула CAPM в Excel (із шаблоном Excel)

Тут ми зробимо той же приклад формули CAPM в Excel. Це дуже легко і просто. Вам потрібно надати три входи, тобто безризикова ставка, бета-інвестиція та очікувана прибутковість на ринку

Ви можете легко обчислити CAPM, використовуючи формулу в наданому шаблоні.

Очікуваний прибуток можна обчислити так:

Ми можемо розрахувати очікуваний прибуток кожної акції за формулою CAPM.

Очікувана віддача від проекту розраховується, як показано нижче:

Чиста вартість інвестиції обчислюється як:

Рекомендовані статті

Це було керівництвом до формули CAPM. Тут ми обговорюємо його використання разом з практичними прикладами. Ми також надаємо вам калькулятор CAPM із шаблоном Excel, який можна завантажити. Ви також можете переглянути наступні статті, щоб дізнатися більше -

- Формула коефіцієнта боргу

- Керівництво до формули еквівалентного податку

- Приклади формули ціни до заробітку

- Формула повернення середніх активів